期权知识 第16页

-

第十六篇:期权风险篇之“权利方风险”

期权属于金融衍生产品,与股票、债券相比,其专业性强、杠杆高,具有一定的风险。因此,投资者不仅要了解期权知识,还要对其风险有所熟悉。本篇开始,我们将为投资者详细解读期权投资过程中可能存在的风险,以帮助投资者树立良好的风险意识。 投资者在进行股票期权的买入开仓后,将成为期权的权利方。我们都知道,所谓权利方就是指通过向卖方支付一定的费用(权利金),获得了一种权利,即有权在期权到期时以约定的价格向期权卖方买入或者卖出约定数量的标的证券。当然,期权的权利方也可以选择放弃行使权利。 就期权权利方而言,风险一...

-

第十八篇:期权风险篇之“到期风险”

每一份股票期权合约都对应有着相应的合约要素,期权合约的到期日即为其中之一。正如其字面含义,到期日就是指股票期权合约有效期截止的日期,是期权权利方可行使权利的最后日期。到期日之后,期权合约失效,不再存续。因此期权合约具有有限生命周期的特征,投资者在交易期权时,也就面临着期权投资的另一风险——到期风险。 那么,投资者作为股票期权的权利方或义务方,所面临的到期风险具体是指什么呢? 对于股票期权的权利方而言,随着合约到期日的临近,期权的时间价值会逐渐降低。在临近到期日时,期权的权利方所持有的虚值期权和平...

-

第十九篇:期权风险篇之“杠杆风险”

在股票期权交易中,投资者在进行买入开仓后,成为权利方,向卖方支付权利金。而投资者在进行卖出开仓(非备兑开仓)后,成为义务方。在这里,股票期权的权利方通过支付权利金的方式获得了杠杆。 以看多市场投资者的投资者为例,其可以买入认购期权,投资者运用较小的资金来支付权利金,而期权的使用可以将标的证券的上涨所带来的收益多倍放大。 举个例子,某投资者认为目前42元的X股票未来一个月会涨,于是买入1张一个月后到期的该股票44元认购期权(合约乘数为100),此时该期权合约的价格为3元,则投资者花费了300元权利...

-

第二十篇:期权风险篇之“保证金风险”

在期权交易中,期权卖方必须按照一定规则缴纳保证金,作为其履行期权合约的财力担保。这是因为期权卖方承担着买入或卖出标的证券的义务,为了防止其违约,应当缴纳保证金。当然,这一规定主要适用于卖出开仓的操作,投资者卖出平仓并不需要缴纳保证金。 具体而言,投资者在开仓卖出认购期权或认沽期权时,需缴纳初始保证金,在每个交易日日终,还需根据价格变化计算是否需要追加维持保证金。 例如,X股票价格现在为10元,某投资者此时保证金账户里共有3000元,在满足保证金要求的情况下,投资者A卖出了1张X股票的认购期权(合...

-

第二十二篇:期权风险篇之“学会管理风险”

针对前面几篇提到的股票期权投资过程中可能存在的风险,投资者应当认真了解相关业务规则,阅读期权交易风险揭示书,在参与投资之前全面了解相关风险,并学会进行必要的风险管理。 市场风险 由于标的证券价格上下波动而造成的期权收益的不确定性,是广大投资者在股票期权市场上面临的最直接的市场风险。同时由于期权的高杠杆性,使得市场风险有所放大,对于投资者而言,管理市场风险显得尤为重要。 合约交易双方风险收益的非对称性是期权合约特有的风险机制。投资者在参与交易时,尤其是充当卖方进行卖出开仓时,必须充分认识到保...

-

第二十一篇:期权风险篇之“行权交割风险”

行权交割风险,是指投资者自身无法在规定的时限内备齐足额的现金或现券,或者交易对手方未能履行约定的义务,导致未能行使约定权利而造成潜在经济损失的风险。此外,行权交割后标的证券价格波动也会给行权收益带来不确定性。 例如,投资者买入1张X股票的认购期权(合约乘数为1000),3个月后有权按10元/股买入1000股X股票。3个月后,如果X股票价格上涨到15元/股,那么投资者可以执行认购期权,即支付10000元现金,以10元/股买入1000股X股票,再以15元/股的价格卖出,从而获利5000元。但是如果投资者不...

-

第二十三篇:期权策略篇之“投资前准备(一)”

对于国内大部分投资者而言,期权是一个崭新的名词,投资者要想参与股票期权投资,就需要经历一个循序渐进的过程:首先要学习期权的相关知识,对期权有相对全面的了解;接下来可以参与全真模拟交易,熟悉期权的交易系统和交易方式。当然,在正式参加交易前,还要参加适当性评估,了解自己是否适合参与期权交易,继而才能获得相应的交易权限。 学习期权知识,了解期权风险 要想参与期权交易首先必须认识期权,在这里我们一起来回顾一下期权的基本概念和特征。 期权,用通俗的语言来解释就是未来的权利。权利是期权最主要的特征,投...

-

第二十四篇:期权策略篇之“投资前准备(二)”

期权投资的魅力之一在于能够通过买入、卖出认购/认沽期权这四种基本策略,组合出千变万化的收益可能,给投资者提供了更大的投资灵活性。期权策略的学习,将为投资者根据自己的市场预期和投资需求用好期权提供帮助。在介绍常见策略之前,投资者需要做好以下认识准备。 首先,投资者应该熟练掌握期权的几个特性,带着这些基本意识去学习策略。 与股票和期货不同,期权是一种非线性金融衍生品,即期权价值与标的资产的价格并不是简单的比例关系,投资者需要熟悉期权的风险收益结构,熟悉期权的四种基本头寸。 期权除了内在价值还有...

-

第二十五篇:期权策略篇之“备兑开仓精讲(一)”——基本原理与构建

相对而言,备兑开仓的风险较小,易于理解掌握,是基本的期权投资入门策略,可以使投资者熟悉期权市场的基本特点,由易到难,逐步进入期权市场交易。从境外成熟市场经验看,备兑开仓也是应用最为广泛的期权交易策略之一,可以增强持股收益,相当于降低了持股成本,增强了股票的投资吸引力。 一、备兑开仓的基本原理是什么 备兑开仓是指在中长期内购买(或拥有)股票,同时为了获取收入,定期卖出认购期权。这相当于持有股票来获取租金,具有降低持有持股成本的效果。 当投资者备兑卖出认购期权(一般来说是卖出轻度虚值认购期权,即行...

-

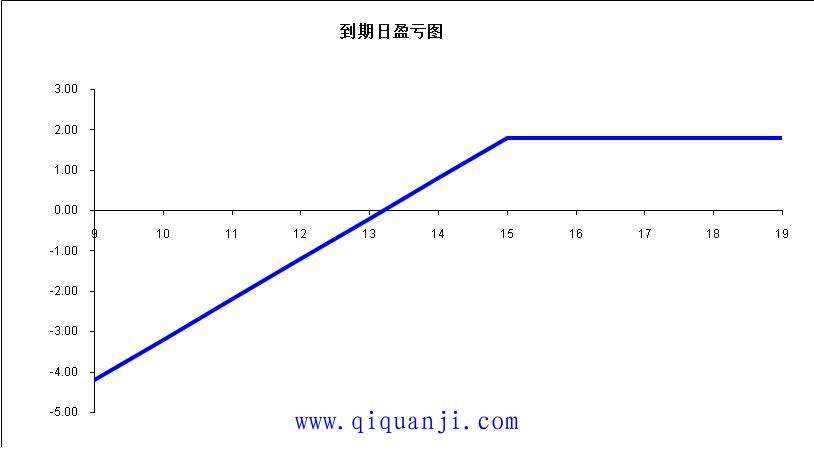

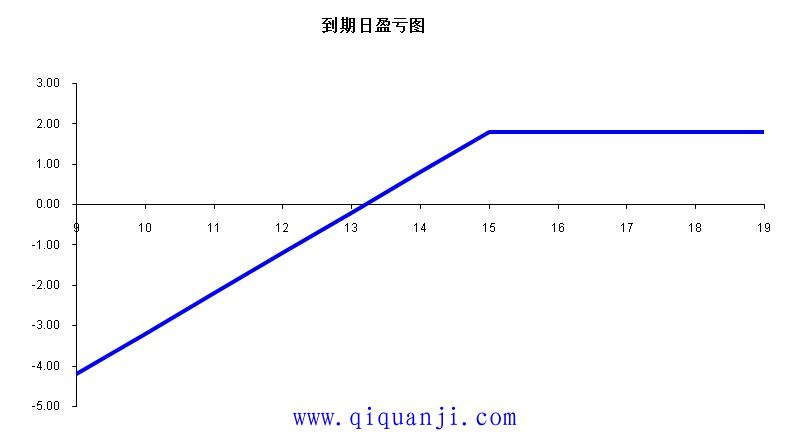

第二十六篇:期权策略篇之“备兑开仓精讲(二)”——实例损益分析

1.股票价格上涨,到期日股价达到或者超过行权价格15元 如图1所示,当甲股票价格达到或者超过15元(期权的行权价格)时,王先生均可以获得最大潜在利润,即1.81元。这是因为,如果在期权到期日股票高于15元的行权价格,认购期权将会处于实值状态,其持有者会行权,王先生作为认购期权的出售者,将会被指派行权,因此,王先生的股票会以15元的价格出售。结果他获得的利润是1.81元,这个利润是权利金0.81元加上股票所得1元计算出来的。需提醒投资者注意的是,无论股票价格涨得如何高,如果备兑卖出的认购期权被指派,股票就会...

最新留言

说:asdasd

2023-05-26 10:48:03说:I

2023-04-07 09:22:25说:2366

2023-03-30 09:40:21说:1

2023-03-30 09:40:16说:6

2023-03-03 17:48:00说:发的太多人

2023-02-27 15:34:13说:1

2023-02-02 19:12:01说:我靠

2023-01-26 10:55:41